Bộ ba quyền lực Olive Young–Daiso–Coupang nuốt trọn thị trường Hàn Quốc như thế nào?

Trong bối cảnh kinh tế Hàn Quốc đối mặt với suy thoái kéo dài, thị trường bán lẻ nước này đang chứng kiến một làn sóng tái cấu trúc mạnh mẽ, nơi chỉ những doanh nghiệp dẫn đầu tuyệt đối mới có khả năng duy trì đà tăng trưởng. Bộ ba "bá chủ" được nhắc đến nhiều nhất hiện nay chính là Olive Young, Daiso và Coupang được người tiêu dùng Hàn đặt cho biệt danh "올다쿠" (OlDaKu - viết tắt của Olive Young, Daiso và Coupang).

![올리브영, 다이소, 쿠팡 [사진 = 매경DB]](https://pimg.mk.co.kr/news/cms/202505/30/news-p.v1.20250530.bc2aa34d12934e66b19cdad9ab917579_P1.jpg)

Khi người tiêu dùng chỉ chọn 'một'

Sự phân hóa tiêu dùng đang trở nên ngày càng rõ nét. Nhiều người tiêu dùng, thay vì duy trì tài khoản và hội viên tại nhiều nền tảng, đã quyết định "chung thủy" với một hệ sinh thái duy nhất.

Trường hợp của anh Jang (38 tuổi), một chủ kinh doanh tại Seoul, là điển hình: "Tôi chỉ cần duy trì một gói hội viên duy nhất để có mức giá thấp nhất. Việc tham gia quá nhiều dịch vụ chỉ làm tăng thêm chi phí không cần thiết".

Trong trường hợp của anh, toàn bộ thực phẩm, kể cả nguyên liệu cho nhà hàng, đều được mua qua Coupang, ngoại trừ khi cần mua sắm nhanh tại chợ truyền thống.

Theo dữ liệu mới nhất từ IGAWorks Mobile Index, chỉ trong tháng 4/2025, tổng lượng người dùng hoạt động hàng tháng (MAU) trên ba ứng dụng Olive Young, Daiso Mall và Coupang đã chạm mốc 41,8 triệu tăng 18,6% so với cùng kỳ 2023 (35,25 triệu). Đây là mức tăng trưởng đáng kể trong bối cảnh nhiều chuỗi bán lẻ khác chứng kiến đà tăng trưởng âm.

Tăng trưởng đồng đều ở mọi thế hệ, nhưng giới trẻ là nhân tố chủ chốt

Điểm đáng chú ý là sự hội tụ tiêu dùng diễn ra trên toàn bộ các nhóm tuổi. Coupang tăng thêm từ 50.000 đến 560.000 người dùng ở mọi nhóm tuổi trong vòng hai năm. Olive Young tiếp tục củng cố vị thế với mức tăng mạnh ở lứa tuổi chủ lực 20–30 (tăng thêm 610.000 người dùng), trong khi Daiso Mall bùng nổ ở nhóm 10–20 tuổi, tăng lần lượt 8 lần và 3,5 lần. Giới trẻ vốn nhạy cảm với giá cả nhưng đồng thời cũng là thế hệ bậc thầy về công nghệ đang trở thành động lực then chốt. Việc tối ưu hóa chi phí, trải nghiệm người dùng mượt mà và hệ sinh thái dịch vụ đa dạng là những yếu tố then chốt khiến họ trung thành với các "ông lớn" này.

Công thức thành công: Giao điểm của "giá rẻ, tiện lợi và công nghệ"

Điểm chung của bộ ba OlDaKu chính là chiến lược "giao điểm vàng" giữa giá thành tối ưu, chất lượng dịch vụ ổn định và khả năng mở rộng hệ sinh thái.

![서울 시내 다이소 매장 모습. [사진 = 연합뉴스]](https://pimg.mk.co.kr/news/cms/202505/30/news-p.v1.20250513.0e13bf40f3474060baf9c07458dc69db_P1.png)

Ví dụ:

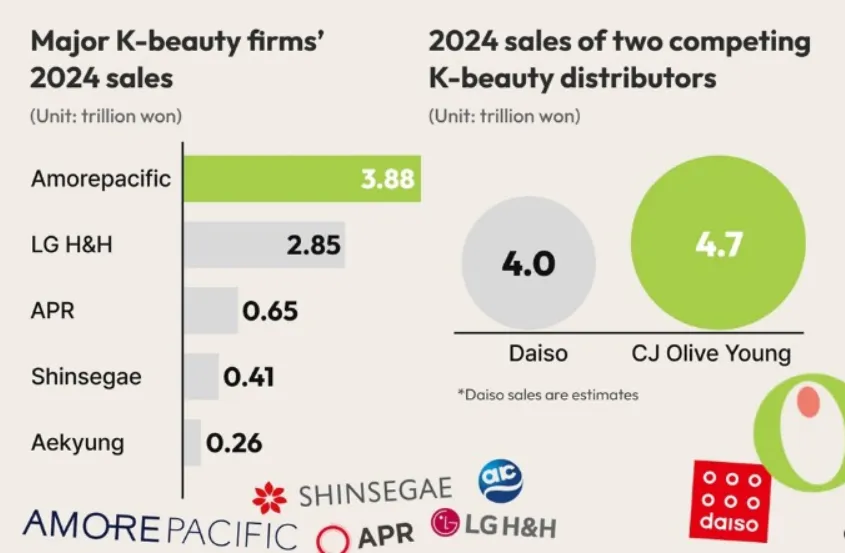

👉 Daiso tiếp tục giữ vững mô hình giá đồng nhất (1.000–5.000 won), đồng thời mở rộng sang mảng mỹ phẩm và thực phẩm chức năng, giúp doanh thu mảng mỹ phẩm tăng 144% trong năm qua, trong khi mảng thời trang tăng 34%.

👉 Olive Young khẳng định vị thế nền tảng bán lẻ mỹ phẩm số 1 Hàn Quốc với hơn 1.371 cửa hàng tính đến cuối năm 2024.

Đáng chú ý, khoảng 30% doanh thu hiện đến từ kênh online với hơn 15 triệu thành viên, trong đó dịch vụ giao nhanh Today Dream (triển khai từ 2018) ghi nhận hơn 15 triệu đơn giao hàng trong năm ngoái.

👉 Coupang không đơn thuần là nền tảng thương mại điện tử mà đã mở rộng thành hệ sinh thái "siêu ứng dụng" thông qua dịch vụ thành viên, tích hợp Coupang Eats, Coupang Play, Farfetch cùng hệ thống giao hàng tốc độ cao. Với chính sách giá cạnh tranh và nội dung độc quyền (như thể thao, phim ảnh), Coupang dễ dàng duy trì vị trí "ứng dụng quốc dân" bất chấp sự cạnh tranh từ các đối thủ như Naver, Gmarket hay thậm chí các nền tảng Trung Quốc như AliExpress, Temu.

"Độc quyền mềm" – Thế trận mới của bán lẻ Hàn Quốc

Điều đặc biệt ở cuộc đua này không phải là sự độc quyền về mặt pháp lý, mà là "độc quyền mềm" do chính người tiêu dùng lựa chọn thông qua thói quen hội tụ tiêu dùng vào những thương hiệu có năng lực tích hợp dịch vụ tối ưu. Theo các chuyên gia thị trường, hiện tượng này mang tính hiếm có bởi thông thường, các nhóm tuổi khác nhau sẽ phân mảnh lựa chọn mua sắm.

Tuy nhiên, khủng hoảng kinh tế đã làm gia tăng nhu cầu "an toàn tài chính", khiến xu hướng "chỉ chọn 1 ông lớn" ngày càng phổ biến hơn bao giờ hết.

Với tốc độ hội tụ tiêu dùng chưa từng thấy, OlDaKu dường như đang bước vào giai đoạn củng cố vị thế mà những thương hiệu còn lại sẽ rất khó chen chân.

Bình luận 0

Kinh tế

3 ông lớn Samsung SDS, LG CNS và SK C&C bắt tay cùng Microsoft tăng tốc chuyển đổi AI

Ngành du lịch Hàn Quốc : Yanolja được SoftBank hậu thuẫn tăng cổ phần tại Modetour, dự báo sẽ có nhiều thay đổi về cán cân thị trường

Thị trường K-beauty đang đổi chiều: Những người khổng lồ cũ chững lại, “tay chơi mới” bùng nổ doanh thu

AK Chem hoàn thiện hệ sinh thái sản xuất tại Việt Nam, chính thức bước vào giai đoạn mở rộng toàn cầu

Thị trường giao đồ ăn Hàn Quốc : Baemin và Yogiyo hụt hơi, Coupang Eats tăng trưởng

Cổ phiếu Samyang Foods lập đỉnh 52 tuần nhờ bùng nổ doanh thu xuất khẩu – Thị trường thực phẩm Hàn Quốc ngày càng “nóng”

Mỹ ra cảnh báo không ăn hàu từ Tongyeong: FDA ra lệnh thu hồi do nghi nhiễm norovirus

XU HƯỚNG MUA CỔ PHIẾU, ĐẦU TƯ CHỨNG KHOÁN Ở HÀN QUỐC

ĐẦU TƯ BẤT ĐỘNG SẢN Ở HÀN QUỐC CÓ GIỐNG VIỆT NAM? LIỆU CÓ PHẢI MỘT BƯỚC ĐI KHÔN NGOAN?

Nhà đầu tư cá nhân bán cổ phiếu Kia, chuyển hướng sang Hyundai

Kia sẽ ra mắt PV9 vào năm 2029, gia hạn hợp đồng với CEO hiện tại thêm 3 năm

MBK Partners – Quỹ đầu tư khổng lồ của Hàn Quốc ít người biết tại Việt Nam: Case study đáng học hỏi từ thương vụ Homeplus

Doanh số bán bảo hiểm nhân thọ giảm khi tuổi thọ con người ngày càng tăng.

Hàn Quốc và Việt Nam đồng ý giải quyết những thách thức về thuế đối với các doanh nghiệp Hàn Quốc tại Việt Nam.

Korean Air thay đổi logo trước khi hợp nhất hoàn toàn với Asiana Airlines