Mỹ áp thuế thép 50% lên đồ gia dụng, doanh nghiệp Hàn Quốc lo mất lợi thế xuất khẩu

Mỹ đang mở rộng chính sách bảo hộ thương mại sang một cấp độ mới. Sau khi nâng thuế thép nhập khẩu từ 25% lên 50% hồi đầu tháng 6, chính quyền Trump tiếp tục công bố kế hoạch áp thuế tương tự lên cả những sản phẩm tiêu dùng có chứa thép, trong đó bao gồm loạt mặt hàng thiết yếu như tủ lạnh, máy giặt, máy sấy và bếp điện. Đây không còn là một chính sách thuế đơn lẻ, mà là tín hiệu rõ ràng về chiến lược định hình lại dòng chảy thương mại toàn cầu, với mục tiêu kéo chuỗi sản xuất về lại lãnh thổ Mỹ.

Hàn Quốc “mũi tên thứ hai” sau thép và ô tô

Trong số các quốc gia chịu ảnh hưởng nặng nề nhất, Hàn Quốc nổi bật lên như một điển hình. Chỉ riêng năm 2024, xuất khẩu đồ gia dụng từ Hàn Quốc sang Mỹ đạt gần 7,9 tỷ USD, với phần lớn sản phẩm đến từ các nhà máy đặt tại Việt Nam, Mexico và chính Hàn Quốc.

Dù các tập đoàn lớn như Samsung và LG đã thiết lập cơ sở sản xuất tại South Carolina và Tennessee, tỷ lệ nội địa hóa vẫn chưa đủ để né tránh hoàn toàn làn sóng thuế mới. Hệ quả trực tiếp là giá thành tăng, biên lợi nhuận bị bào mòn và sức cạnh tranh giảm sút đặc biệt trong một thị trường mà thương hiệu Hàn đang chiếm vị thế dẫn đầu.

Tác động lan sang ô tô, thiết bị cơ khí và chất bán dẫn

Không dừng lại ở lĩnh vực điện tử tiêu dùng, chính quyền Trump còn úp mở khả năng tăng thuế xe nhập khẩu từ 25% lên mức cao hơn, với lập luận rằng việc “dẫn dụ” các hãng nước ngoài xây nhà máy tại Mỹ là chiến lược đúng đắn.

Phát biểu này gây lo ngại lớn cho Hyundai, Kia và các hãng xe Nhật Bản. Thực tế, xuất khẩu ô tô từ Hàn sang Mỹ đã giảm 32% chỉ trong tháng 5, và sắt thép giảm hơn 20%.

Ngay cả mặt hàng truyền thống như bán dẫn và máy móc cũng bắt đầu chững lại. Đây là dấu hiệu rõ ràng cho thấy: rủi ro chính trị đang chi phối mạnh hơn cả năng lực công nghệ hay giá thành.

Các lựa chọn chiến lược: chuyển trục sản xuất và tái thiết chuỗi cung ứng

Trước áp lực đó, các tập đoàn Hàn Quốc buộc phải tái cơ cấu chiến lược đầu tư. LG đang xem xét hoãn mở rộng nhà máy tại Đông Nam Á và châu Âu để tập trung nâng sản lượng tại Bắc Mỹ.

Samsung cũng tăng tỷ lệ linh kiện và vật liệu mua từ Mỹ, nhằm hạ tỷ lệ chịu thuế trong từng sản phẩm. Đây không chỉ là giải pháp tình thế, mà còn là chiến lược phòng thủ dài hạn biến thị trường Mỹ thành “nội địa hóa giả lập” để giữ thị phần.

Tuy nhiên, điều này đồng nghĩa với việc nguồn lực đầu tư toàn cầu sẽ bị phân tán, và các thị trường đang phát triển như Đông Nam Á, Trung Đông hay châu Phi có thể mất đi dòng vốn từ các tập đoàn lớn tạo ra hiệu ứng domino trong mạng lưới chuỗi cung ứng toàn cầu.

Giá cả tăng người tiêu dùng Mỹ trả giá?

Điều nghịch lý là: chính sách bảo hộ nhằm bảo vệ việc làm trong nước lại đang đẩy giá thành sản phẩm tăng vọt và người tiêu dùng Mỹ chính là người cuối cùng phải trả giá.

CEO LG đã không loại trừ khả năng tăng giá bán tại Mỹ nếu thuế thép 50% kéo dài, và nhiều hãng như BMW, Volvo, Mercedes đã bắt đầu điều chỉnh bảng giá. Dự báo từ tháng 7 trở đi khi lượng hàng tồn trước thuế cạn kiệt thị trường Mỹ sẽ chứng kiến một đợt tăng giá diện rộng, có thể đẩy lạm phát trở lại trong bối cảnh Cục Dự trữ Liên bang vẫn chưa kết thúc chu kỳ lãi suất cao. Trump, bảo hộ thương mại và chiến lược tái cử Ở tầng sâu hơn, đây không đơn thuần là chính sách kinh tế. Việc nâng thuế thép và siết nhập khẩu mang đậm tính chính trị cụ thể là phục vụ cho thông điệp tái cử của Donald Trump.

Ông từng tự hào tuyên bố “Samsung sẽ phải xây nhà máy lớn tại Mỹ”, và coi thuế quan là công cụ buộc các tập đoàn đa quốc gia phải “hồi hương”. Chiến lược này phù hợp với tâm lý “nước Mỹ trước tiên” đang dâng cao trong cử tri nền công nghiệp Trung Tây khu vực trọng yếu trong mọi kỳ bầu cử tổng thống.

Triển vọng: ngắn hạn bất ổn, dài hạn cần tái định vị

Nếu xu hướng này tiếp tục, Hàn Quốc và các quốc gia phụ thuộc vào xuất khẩu công nghệ cao sẽ phải đối mặt với một thế giới phân mảnh sâu sắc về chuỗi cung ứng. Rủi ro chính trị, thay vì rủi ro chi phí, sẽ là yếu tố quyết định dòng vốn đầu tư.

Trong khi đó, các doanh nghiệp cần chuyển từ mô hình “sản xuất toàn cầu phân phối toàn cầu” sang sản xuất phân tán tiếp cận theo cụm thị trường. Dù chính phủ Hàn Quốc đang xúc tiến đàm phán và tìm kiếm ngoại lệ, tương lai sẽ không còn là câu chuyện “né được thuế”, mà là câu hỏi chiến lược: sản xuất ở đâu, bán cho ai, và làm thế nào để chủ động không gian chính trị?

Bình luận 0

Kinh tế

LƯỢNG GIAO DỊCH CỦA KHÁCH NƯỚC NGOÀI TẠI OLIVE YOUNG TĂNG 840%

AMOREPACIFIC THÂU TÓM COSRX CHO MỤC TIÊU MỞ RỘNG RA THỊ TRƯỜNG QUỐC TẾ

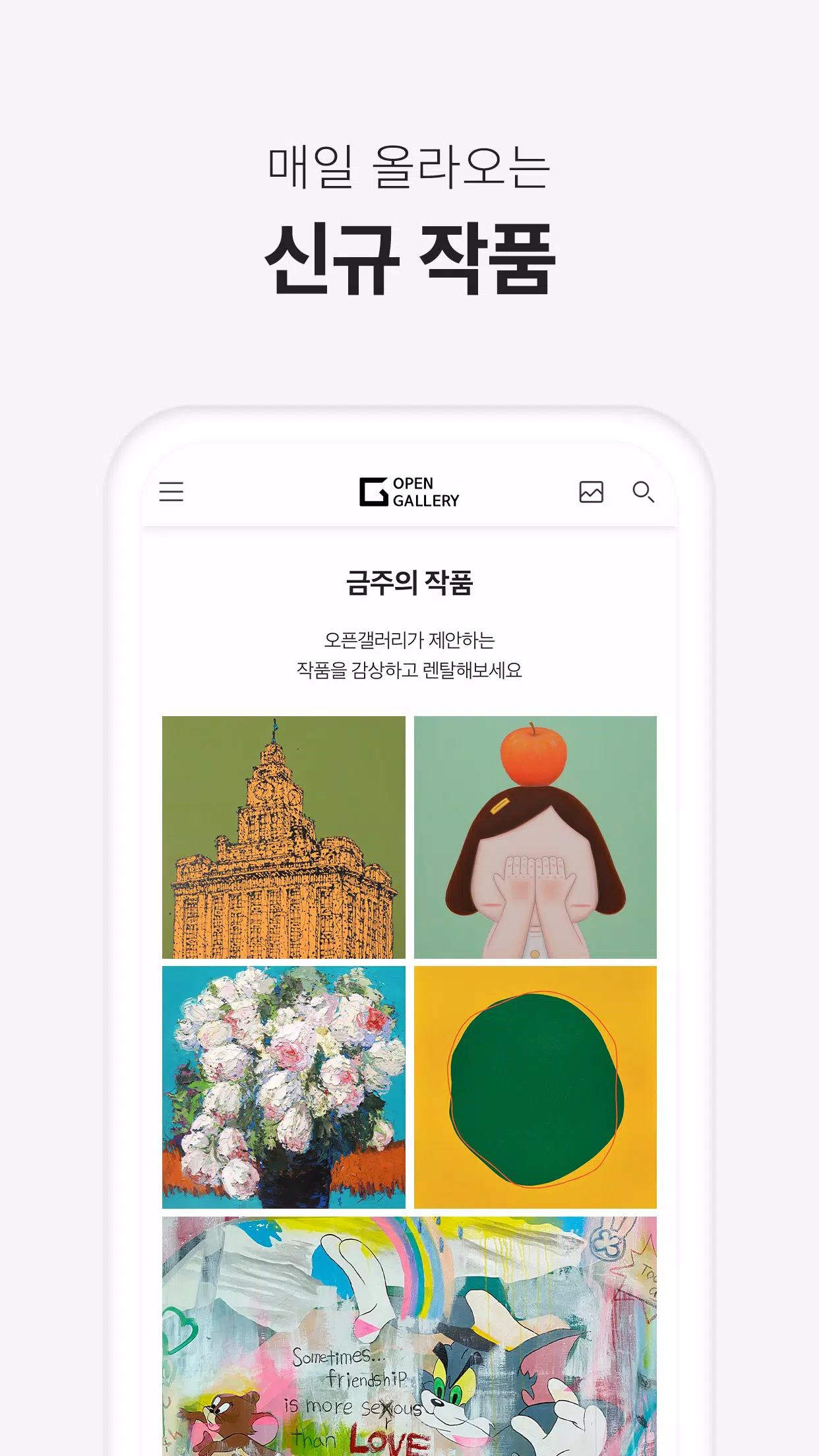

NỀN TẢNG CHO THUÊ TÁC PHẨM NGHỆ THUẬT OPEN GALLERY – TĂNG TRƯỞNG ĐẾN NHỜ NHÓM KHÁCH HÀNG NỮ GIỚI

QUY MÔ SỬ DỤNG THẺ MỖI NGÀY TĂNG 8.4% TRONG 6 THÁNG ĐẦU NĂM 2023

WOORI BANK CHỌN VIỆT NAM LÀ THỊ TRƯỜNG TRỌNG ĐIỂM CHO CHIẾN LƯỢC MỞ RỘNG KINH DOANH QUỐC TẾ

KOLMAR KOREA ĐƯỢC DỰ ĐOÁN SẼ TĂNG TRƯỞNG TRONG NĂM 2024, GIÁ CỔ PHIẾU MỤC TIÊU TĂNG LÊN 75,000 WON

Tập đoàn tài chính KB : lợi nhuận đạt khoảng 4.47 ngàn tỷ won, tăng 8.2% trong 9 tháng đầu năm 2023

DOANH THU BÁN HÀNG CỦA TRUNG TÂM THƯƠNG MẠI TẠI HÀN QUỐC TĂNG MẠNH : ẢNH HƯỞNG TỪ ỨNG DỤNG CHỜ TRÊN ĐIỆN THOẠI VÀ CÁC CỬA HÀNG POP-UP

SPC ĐẠT MỐC 500 CỬA HÀNG TẠI NƯỚC NGOÀI

HƠN 50% DOANH NGHIỆP LĨNH VỰC CÔNG NGHIỆP CỦA HÀN QUỐC MUỐN TUYỂN THÊM LAO ĐỘNG NƯỚC NGOÀI (KHẢO SÁT CỦA LIÊN ĐOÀN LAO ĐỘNG)

HYUNDAI BƯỚC VÀO THỊ TRƯỜNG KINH DOANH XE HƠI ĐÃ QUA SỬ DỤNG BẰNG KẾT HỢP BIG DATA VÀ AI ĐỂ ĐỊNH GIÁ XE

DỰ BÁO KẾT QUẢ KINH DOANH CỦA CÁC DOANH NGHIỆP LỚN SÀN KOSPI TRONG QUÝ 4 NĂM 2023

STARTUPS MẢNG F&B CÓ ĐƯỢC CƠ HỔI TĂNG TRƯỞNG VỚI CÁC MÔ HÌNH HỖ TRỢ MỚI TẠI HÀN QUỐC

HITEJINRO MỞ NHÀ MÁY TẠI THÁI BÌNH LÀM CẦU NỐI CHO THỊ TRƯỜNG TOÀN CẦU

QUY MÔ NHẬP KHẨU HẢI SẢN NHẬT BẢN CỦA HÀN QUỐC LIÊN TỤC GIẢM MẠNH